Der Erwerb einer Vermögensanlage ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Der in Aussicht gestellte Ertrag ist nicht gewährleistet und kann auch niedriger ausfallen.

Vor knapp vier Woche wurde der ICD 7 final für die Kunden liquidiert/ aufgelöst. Am Ende mit einem Resultat für den Anleger in Höhe von 7,7% bis 8,8% p.a. Lassen Sie uns gemeinsam ein Resümee ziehen und einen Blick hinter die Kulissen werfen.

Wie ist es möglich, mit einem konservativen Investment, wie einfachen deutschen Wohnimmobilien solch eine konstant hohe Rendite zu erwirtschaften und welche Risiken stecken dahinter?

Inhaltsverzeichnis

- 1 Zahlen, Daten und Fakten zum ICD 7:

- 2

- 3 Wie funktioniert die Auszahlung und die Berechnung?

- 4 Was sind die absoluten Vorteile des Investments?

- 5 Die Erfolgsgeschichte Immochance Deutschland (ICD)

- 6 Welche Risiken bestehen bei dem Investment?

- 7 Eckdaten der aktuellen Beteiligung:

- 8 Aktualisierte Objektübersichten der AIFs

Zahlen, Daten und Fakten zum ICD 7:

Wie funktioniert die Auszahlung und die Berechnung?

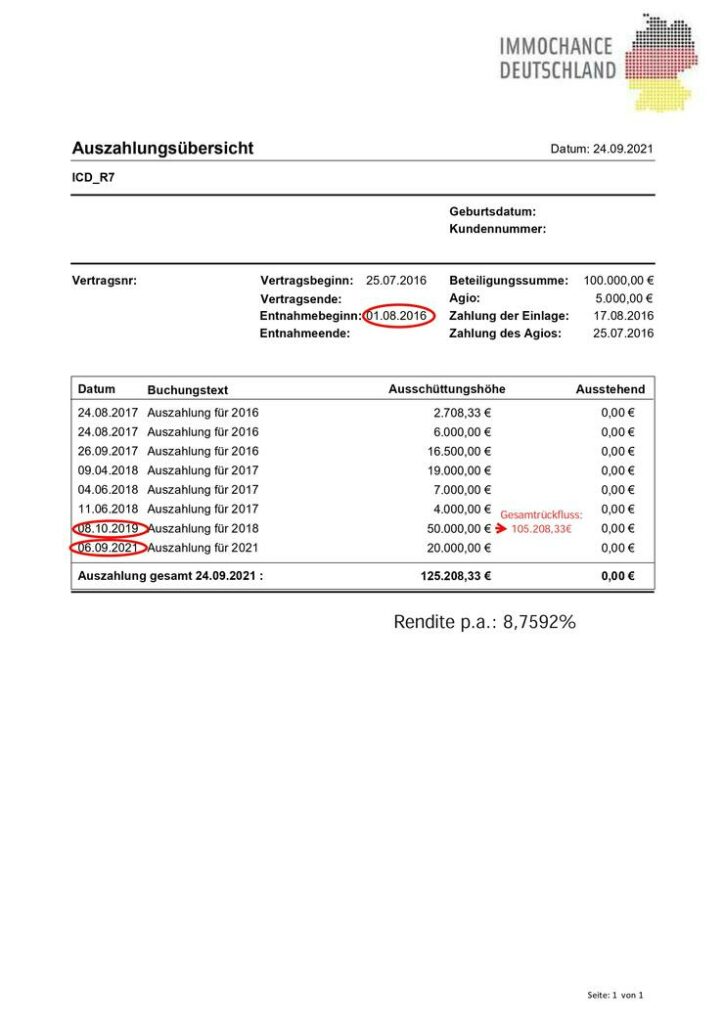

Bei einer Anlagesumme in Höhe von 100.000€ war eine jährliche Auszahlung in Höhe von 6% prospektiert. Diese Auszahlung bekamen die Anleger jährlich bis zur Auflösung des Fonds. Hinzu kamen Sonderzahlungen, die durch die Verkäufe der Objekte zustande gekommen sind. Somit war Ihr Kapital nicht über die prognostizierte Laufzeit von 7 Jahren gebunden. In dem oben aufgezeigten realen Beispiel hat der Anleger bereits nach etwas mehr als 3 Jahren, 105% seines eingesetzten Kapitals ausgezahlt bekommen. Weitere 20% folgten nach Verkauf des letzten Objekts 2 Jahre später, sodass ein Gesamtrückfluss von über 125% zu Buche stand.

Was sind die absoluten Vorteile des Investments?

Es handelt sich hier um ein passives Immobilieninvestment, was für Sie bedeutet, Sie müssen sich um nichts kümmern. Egal ob der Wasserhahn tropft, ein Mieter auszieht, es ärger mit der Hausverwaltung gibt, es kümmert sich jemand anderes darum und Sie profitieren trotzdem davon.

In der Objektübersicht finden Sie auf der rechten Seite die Zahlen der Mietrendite der Objekte. Hier finden wir zahlen zwischen <6% und 9%. Diese hohe Mietrendite kommt nicht durch überteuerte Mieten zustande, sondern durch den extrem günstigen Einkauf, sowie der Optimierung der Wohnungen und Häuser, wie schon oben beschrieben.

Als „einfacherer“ Privatanleger ist es nicht einfach noch eine Wohnung zu finden mit über 3% Mietrendite und es scheint ein Ding der Unmöglichkeit zu sein eine Wohnung zu finden die über 4% Mietrendite bringt. Und selbst wenn, dann müssen Sie sich um alle Belange der Wohnung kümmern.

Die Erfolgsgeschichte Immochance Deutschland (ICD)

Vor knapp vier Woche wurde der ICD 7 final für die Kunden liquidiert/ aufgelöst. Am Ende mit einem Resultat für den Anleger in Höhe von 7,7% bis 8,8% p.a. Lassen Sie uns gemeinsam ein Resümee ziehen und einen Blick hinter die Kulissen werfen.

Wie ist es möglich, mit einem konservativen Investment, wie einfachen deutschen Wohnimmobilien solch eine konstant hohe Rendite zu erwirtschaften?

1. Geheimnis: Einkauf

Im Einkauf steckt das erste Geheimnis für den Erfolg der ICD’s. Ein günstiger Einkauf ist nur möglich:

- indem man ganze Portfolios (200 oder sogar 400 Wohnungen) aufkauft.

- wenn der Verkäufer ein Problem hat. Oftmals sind das Gesellschaften, die die Betreuung des Objektes aus Personalmangel oder Standortwechsel nicht mehr länger durchführen können.

- Gesellschaften oder auch Privatpersonen, die das Objekt aus wirtschaftlichen Gründen verkaufen müssen.

- eine Sanierung ansteht und die Sanierung vom Inhaber finanziell nicht mehr getragen werden kann, oder es sich für den Inhaber nicht mehr „lohnt“, oder aber das Volumen der Sanierung die personellen oder finanziellen Ressourcen übersteigt.

2. Geheimnis: Renovation

Es handelt sich bei den Objekten meist um Häuser aus den 60ern und 70ern, energetisch stark ausbaufähig aus heutiger Sicht betrachtet. Diese werden durch eine clevere energetische Sanierung ins 21. Jahrhundert transformiert und die Nebenkosten damit für den Mieter gesenkt. Bei energetischen Sanierungen werden zudem alle möglichen Fördermittel genutzt, welche dem Fonds, sprich dem Anleger zugutekommen.

3. Geheimnis: Sanierung und Wohnflächenoptimierung

Was kostet die Aufstockung des eigenen Hauses, was kostet ein neues Bad, eine neue Heizung, eine neue Dämmung? Auf jeden Fall eine Menge Geld. Doch was kosten 200 neue Bäder, 200 neue Heizungen, die Aufstockung eines Hauses mit 10 Wohneinheiten. Hier sprechen wir von anderen Preisen und dementsprechend erheblichen Synergien und einem großen Sparpotenzial.

Hier finden Sie weitere Informationen und Impressionen zum Konzept der Renovation:

4. Geheimnis: Mietmanagement

5. Geheimnis: Verkauf

Das Stichwort hier lautet: Zielgruppengerecht.

Identifizierung von Einzelwohnungsverkauf, Hausaufgangsverkauf oder Globalverkauf. Somit können beim Verkauf die besten Preise erzielt werden.

Der große Vorteil hierbei ist, dass der Fonds nicht unter Zeitdruck steht, es können 6, 12, 24 Monate ins Land ziehen zwischen Fertigstellung des Objekts und dem endgültigen Verkauf. Denn in der Zeit erwirtschaftet der Fonds (siehe Objektliste) 6-9% Mietrendite.

Welche Risiken bestehen bei dem Investment?

Planung: sehr gering

Bau: Vergabe, daher sehr gering

Platzierung: sehr gering, schrittweise Erhöhung des Gesamtkapitals

Vermietung: bei durchschnittlich 1200 Mietverträgen setzt Primus Valor auf eine möglichst große breit und örtliche Streuung. Laut Bafin besteht jedoch die Möglichkeit dass alle Mieter keine Miete mehr zahlen, die Banken die Darlehen kündigen, keiner mehr eine Wohnung kauft und damit einhergehend der Totalverlust. Entscheiden Sie selbst, wie hoch Sie dieses Risiko einschätzen.

Eckdaten der aktuellen Beteiligung:

- Geschlossener Publikums-AIF

- Voll durch Bundesanstalt für Finanzdienstleistungsaufsicht reguliertes Investment

- Prospektiertes Eigenkapital zum Emissionsstart: 40 Mio. Euro

- Mindestbeteiligung: 10.000 Euro zzgl. 3,00 % Agio

- Basisszenario der prognostizierten Auszahlungen:

4,25 % p. a. für 2021 – 2023, 4,75 % p. a. für 2024 – 2025 und

5,00 % p. a. für 2026 – 2027, 114,73 % für 2028 - Prognostizierter Gesamtrückfluss: 141,17 % zuzüglich Gewerbesteueranrechnung

- Platzierungsfrist: bis zum 31.12.2022, mit Verlängerungsoption bis zum 31.12.2023

Aktualisierte Objektübersichten der AIFs

Über folgende Download-Links können Sie die jeweiligen Objektübersichten der Primus Valor AIF’s einsehen und herunterladen:

Objektübersicht Primus Valor ImmoChance Deutschland ALLE Objekte

Objektübersicht Primus Valor ImmoChance Deutschland 8 R+

Objektübersicht Primus Valor ImmoChance Deutschland 9 R+

Objektübersicht Primus Valor ImmoChance Deutschland 10 R+