Der Erwerb einer Vermögensanlage ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Der in Aussicht gestellte Ertrag ist nicht gewährleistet und kann auch niedriger ausfallen.

Inhaltsverzeichnis

Finanzierungskompass: Anschlussfinanzierung frühzeitig sichern

Die eigene Immobilie ist für die meisten Menschen eine der teuersten Investitionen ihres Lebens. Insofern lohnt es sich, für die Wahl der richtigen Finanzierung ein wenig Aufwand zu betreiben.

Schließlich kann der Unterschied zwischen einem günstigen und einem teuren Finanzierungskonzept schnell mehrere Tausend Euro höhere Gesamtkosten bedeuten.

Das gilt auch für bestehende Immobiliendarlehen, die nach 10 Jahren Zinsbindung neu verhandelt werden. Selbst wenn Sie sich ursprünglich für eine längere Zinsbindungsfrist entschieden hatten – 10 Jahre nach Vollauszahlung des Darlehens existiert für Kundinnen und Kunden in jedem Fall ein einseitiges Sonderkündigungsrecht.

Die Zinsen sind in den letzten 20 Jahren kontinuierlich gesunken. Anfang der 2000er Jahre sahen wir noch Angebote von über 6 % bei 10-jähriger Zinsbindung, seit 2015 liegen wir unter 2 % und aktuell sind Offerten unter 1 % gang und gäbe. Doch wie lange wird dieses Niveau noch andauern? Eine kluge Entscheidung, frühzeitig in die Verhandlung zu gehen. Oft geht es nicht nur um ein paar Zehntel Zinsunterschied, sondern um 1 – 2 % günstigere Konditionen. Auf diese Weise kann die eigene Immobilie 3 – 5 Jahre früher entschuldet werden, ohne höhere monatliche Gesamtbelastung.

Die gute Nachricht:

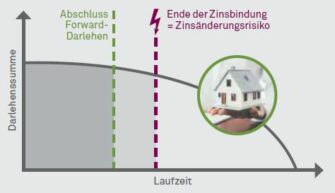

Sie müssen nicht bis zum Ablauf der 10 Jahre warten, um neue Angebote einzuholen. Über ein sogenanntes Forward-Darlehen ist es möglich, bis zu 5 Jahre vor Ablauf des bestehenden Darlehens die aktuell günstigen Konditionen für die Anschlussfinanzierung zu sichern. Der Zinsaufschlag für die vorzeitige Reservierung der Kondition liegt aktuell in der Regel nur bei 0,1 – 0,2 %. Sofern Sie von steigenden Zinsen in der Zukunft ausgehen, bietet ein Forward-Darlehen hohe Planungssicherheit und erhebliches Einsparpotenzial für Ihre Anschlussfinanzierung.

Der klassische Weg zur Hausbank mag der bequemste sein, die besseren Konditionen gibt es oftmals auf Basis eines Marktüberblicks. Der neutrale EFC Beratungsansatz ermöglicht, aus einer Vielzahl von Bank- und Versicherungsangeboten die günstigsten herauszufiltern. Sie erhalten die gleichen (günstigen) Bedingungen wie bei Direktanfragen, ersparen sich aber viel Zeit und Laufarbeit. Das Forward-Darlehen bietet Chancen – sofern es zu Ihnen und Ihrer wirtschaftlichen Planung passt. Finden Sie heraus, ob es Ihr Finanzierungsmodell werden kann – Ihr EFC Berater/Ihre EFC Beraterin unterstützt Sie gern.

Vereinbaren Sie gleich einen Termin und prüfen Sie das Einsparpotenzial für Ihre Anschlussfinanzierung!

Seien Sie gespannt – über den genauen Start sowie die weiteren Eckdaten wird Ihr EFC Berater/Ihre EFC Beraterin Sie natürlich zeitnah informieren.

EFC MyWebDepot: Transparenz und umfassender Service – exklusiv für EFC Mandanten

Die EFC MyWebDepots vereinen die Grundsätze der traditionellen Beratung mit den Möglichkeiten der modernen Technik. Die Verschmelzung dieser beiden Elemente führt zum komfortabelsten Weg, Vermögen intelligent und erfolgreich anzulegen.

EFC Mandantinnen und Mandanten wünschen sich Diskretion, Flexibilität und Individualität in ihren Finanzgeschäften. „Unsere Mandanten haben den Anspruch stets informiert zu sein. Folglich möchten wir ihnen die Möglichkeit einer Rund-um-die-Uhr-Einsicht in ihre Finanzgeschäfte bieten, auch auf ihrem Smartphone oder Tablet – zu Hause, unterwegs und bei der Arbeit“, berichtet Roland Rausch, verantwortlich für das EFC Wertpapiergeschäft. Um diesen Ansprüchen gerecht zu werden, hat die EFC AG im Mai 2021 die EFC MyWebDepots – den personalisierten, modernen Kundenservice für alle Depot- und Investmentgeschäfte – eingeführt.

„Neben dem Blick auf das Wertpapierdepot ist unser Anliegen die höchste Sicherheit bei der Lieferung von Kundendokumenten“, so Rausch. Mandantinnen und Mandanten erhalten Wertpapierdokumente und individuelle Vermögensreports von ihrem Berater/ihrer Beraterin – unter Zugrundelegung der strengsten Maßstäbe – in ihr individuelles MyWebDepot Postfach geliefert.

Die EFC AG versteht Kundenservice als ein Zusammenspiel zwischen Mandant/in und Berater/in, unterstützt durch optimale elektronische Kommunikations- und Informationswege. Kundenwünsche sind nun einmal sehr individuell. Entsprechend gibt es die Möglichkeit, zwischen einer Online-Beratung oder einer persönlichen Beratung zu wählen. Mit den EFC MyWebDepots wird diese Option um eine transparente Vermögensübersicht, die Online-Dokumentation von Beratungsgesprächen sowie die Online-Beantragung von Wertpapierdepots und alternativen Investmentfonds (AIFs) erweitert.

„Dabei steht das Thema Nachhaltigkeit auch bei uns im Vordergrund“, berichtet David Emamzadeh, Produktmanager der EFC AG. „Erklärtes Ziel ist, weitgehend auf Papier zu verzichten. Durch die elektronische Beantragung kann die Zeitspanne zwischen Beratung und Umsetzung eines Wertpapiergeschäfts auf ein Minimum reduziert werden. Natürlich unter der Voraussetzung, dass der Mandant/die Mandantin dies so wünscht.“ Abschließend werden die Vertragsdokumente von Mandant/in und Berater/in per E-Signatur bequem online gezeichnet.

ImmoChance Deutschland: Das Erfolgskonzept geht in die nächste Runde

Das Mannheimer Emissionshaus konnte Anfang Mai seinen aktuellen Immobilienfonds „ImmoChance Deutschland 10 Renovation Plus“ (kurz: ICD 10 R+) mit einem eingesammelten Eigenkapital von 100 Mio. Euro erfolgreich ausplatzieren.

Auf den ersten Blick ist dies eine Erfolgsnachricht, welche aber erst unter Berücksichtigung des erweiterten Kontextes das volle Potenzial entfaltet. Denn der Platzierungsstart des Fonds ICD 10 R+ datiert auf Ende Januar 2020, kurz vor Beginn der uns allen bekannten Thematik „Corona“.

Anleger trotzen „Corona“

Innerhalb von gut 15 Monaten konnte der Fonds sein prospektiertes Kommanditkapital mehrfach erhöhen und letztendlich mit dem maximal möglichen Wert von 100 Mio. Euro die Platzierung erfolgreich beenden. Hinsichtlich des Zeitraums und Volumens entspricht dies der Performance des Vorgänger-Fonds ICD 9 R+. Folglich suchen Anleger auch, oder vor allem, in Corona-Zeiten nach einer rentablen Kapitalanlage und verfügen hierbei über die erforderliche Liquidität. Die Anlageklasse „Wohnimmobilien“ ist zudem verstärkt in den Fokus gerückt, da der Pandemie-bedingte Trend hin zu Home-Office die Bedeutung von Wohnen weiter verstärkt hat.

Zeitnahe und rentable Investition möglich

Doch der eigentliche Erfolg eines Investments ist für den Anleger nur gegeben, wenn sein Geld auch für ihn arbeitet. Hierzu konnte der Fonds zu seiner Schließung bereits in über 800 Wohneinheiten an 18 bundesweiten Städten investieren und schon jetzt erste Sanierungsmaßnahmen einzelner Wohneinheiten erfolgreich umsetzen. So konnte durch mehrere Ankäufe 2020 und sogar bereits 2021 erneut bewiesen werden, dass es auch in der aktuellen Zeit möglich ist, Kapital zeitnah und rentabel zu investieren und damit die Basis für die künftigen Auszahlungen zu legen.

Darüber hinaus bewertet die Fondsgeschäftsführung den Wohnimmobilienmarkt in Deutschland weiterhin als attraktiv und sieht insbesondere in der energetischen Optimierung von Bestandsimmobilien ein sehr wichtiges Konzept. So können attraktive Anlagerenditen mit klimapolitisch notwendigen Reduzierungen von CO2-Emissionen der Immobilien erzielt werden. Mit der Investition in die energetische Erneuerung der Immobilien leistet der Anleger also einen wichtigen Beitrag zur Erreichung der Klimaziele sowie der dauerhaften Reduktion von CO2-Emissionen.

Erfolgreich und krisenresistent

Den Erfolg des seit 2007 verfolgten Konzepts „ImmoChance Deutschland“ belegen vor allem die derzeitigen Geschehnisse der sogenannten „Alt-Fonds“. So lassen die sich aktuell in Auflösung befindlichen Fonds G.P.P.1, 2 und 3 allesamt Gesamtauszahlungen von deutlich über 200 % erwarten. Die Anleger des G.P.P.2 erhielten bereits 95 % an Auszahlungen – allein im Geschäftsjahr 2021. Die Auszahlungshistorie aller weiteren Fonds können Sie der folgenden Übersicht entnehmen, welche unterstreicht, dass Sachwert-Investitionen und speziell Wohnimmobilien zurecht als krisensicheres Produkt gelten. – Zur Übersicht

ICD-Reihe geht in die 11. Runde

So ist es keine Überraschung, dass Primus Valor die bewährte Strategie weiterverfolgt und mit dem bereits fünften Alternativen Investmentfonds (AIF) längst in den Startlöchern steht. Auch der Immobilien-Fonds „ImmoChance Deutschland 11 Renovation Plus“ wird konsequent auf den Erwerb sowie die Optimierung von Bestandsimmobilien in deutschen Mittel- und Oberzentren setzen und mit einem prospektierten Eigenkapital von 40 Mio. Euro noch im Sommer seine Platzierung starten.